全球及中国轮胎市场现状分析

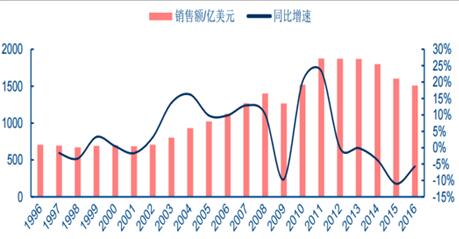

2010年,全球轮胎市场销售额首次超过1500亿美元,2011年更是突破1800亿美元,来到历史峰值(1875亿美元)。

此后,全球轮胎市场开始驶入缓慢向下通道。

继2015年大幅下降11%之后,2016年,全球轮胎产值再次下降6%,已低于2010年的水平。

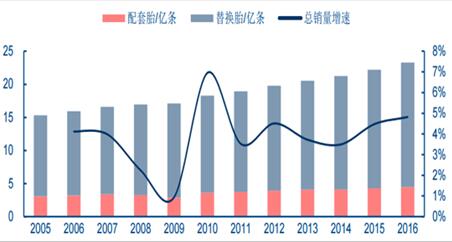

从数量上看,2016年,在全球汽车市场稳步增长,及中国汽车市场快速增长的刺激下,轮胎市场迎来弱复苏,全球轮胎市场出货量同比增长2%至19.63亿条。

1996-2016年全球轮胎销售额及同比增速

2006-2016 年全球轮胎销量及同比增速

2016年,在中国市场,由于政府刺激购买汽车的政策和SUV的流行,乘用车原配胎需求强劲,同比增长14%,乘用车替换胎销量也同比增长了8%。

新轴重和卡车尺寸规则的实施,引起卡车替换的激增,商用车原配胎需求从2016年秋季开始反弹。

商用车替换胎销量也从2016年第四季度逐渐好转,这得益于网上销售的迅速发展和经济刺激政策。

但日本及东盟各国,在2016年的需求呈现下降态势。

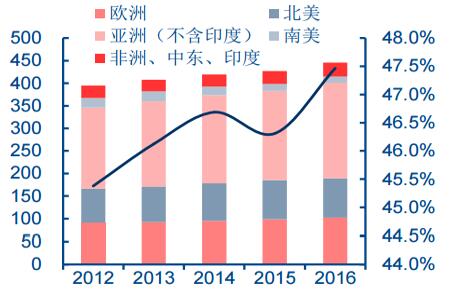

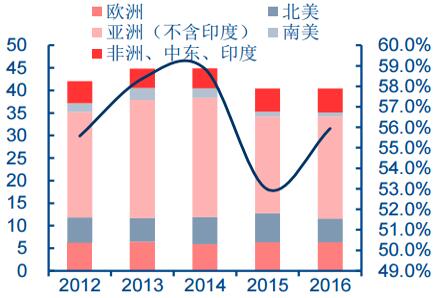

2012-2016年各地区乘用车原配胎销量及亚洲(不含印度)比重

(单位:百万条)

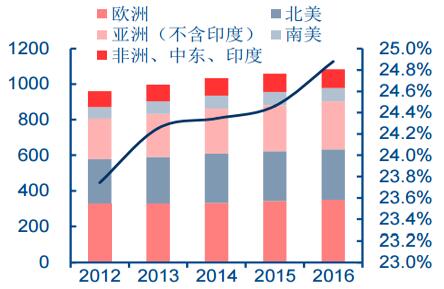

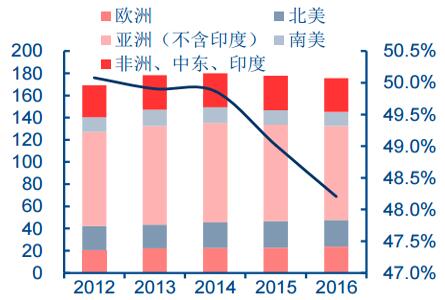

2012-2016 年各地区乘用车替换胎销量及亚洲(不含印度)比重

(单位:百万条)

2012-2016 年各地区商用车原配胎销量及亚洲(不含印度)比重

(单位:百万条)

2012-2016 年各地区商用车替换胎销量及亚洲(不含印度)比重

(单位:百万条)

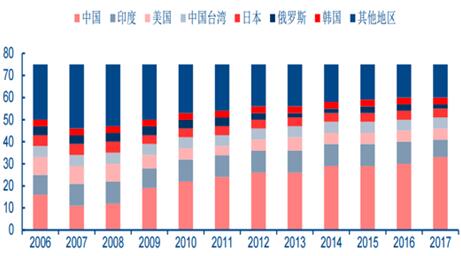

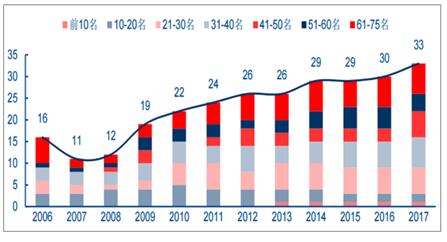

从全球轮胎企业75强数量分布上看,亚洲国家居于领先地位。

中国企业数量最多并迅速增加,从2006年的16家增长至2017年的33家;印度企业数量位居第2,为8家;美国企业数量略有下降,从8家降至5家;台湾、日本、韩国企业数量稳定在3-5 家。

75强企业的分布,从30个地区集中至21个地区。

2006-2017 年全球轮胎75强数量分布

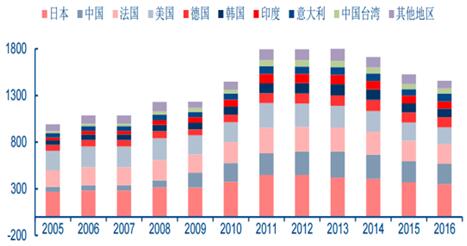

2005-2016 年全球轮胎 75 强销售额分布

(单位:亿美元)

亚洲国家尤其是中国的轮胎产业,在过去十多年飞速发展,带动亚洲轮胎市场全球占比逐步提升。

2005至2016年,亚洲国家除日本外的轮胎市场份额,约从15%上升到31%,而欧洲、日本、美国的市场份额均有所下降。

当前,轮胎行业已经形成亚洲、欧洲和北美三足鼎立的格局。

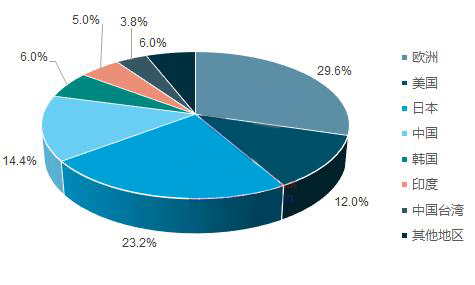

2017 年全球轮胎 75 强销售额分布

全球轮胎 75 强排行榜显示,中国轮胎企业不断壮大。

2000年,中国大陆16家企业入围,销售额仅为25.3亿美元,占世界轮胎销售额的比例为3.63%;

2017年,入围75强的中国大陆企业有33家,合计销售额217.20亿美元,占世界销售额的14.38%。

中国轮胎企业世界产销占比,以及市场影响力均显著提升,预计该趋势未来几年将持续。

2000-2016年中国轮胎销售额及全球占比逐步上升

全球轮胎75强中国企业排名分布

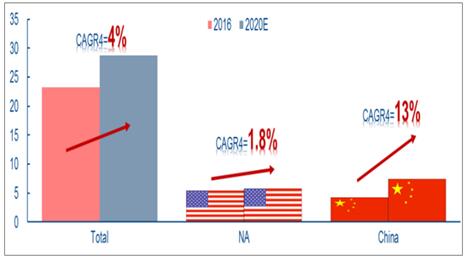

预计到2020年,全年轮胎需求量可超过25亿条,年复合增速在3%-5%左右。

其中,北美市场已经非常成熟稳定,预计增速不超过2%;最大的需求增速贡献来自于中国。

2020年全球轮胎需求预测

自 2005 年起,中国汽车轮胎年产量连续10年位居世界第一,形成产品齐全完整的轮胎工业体系,成为全球最大的轮胎生产国和消费国。

中国轮胎产品除满足国内需求之外,约40%出口到世界200多个国家和地区。

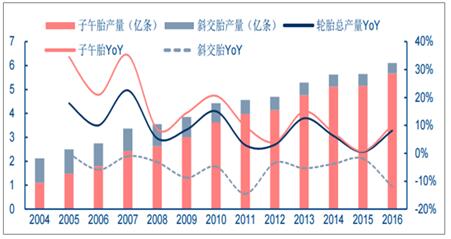

2004-2016年国内轮胎产量情况

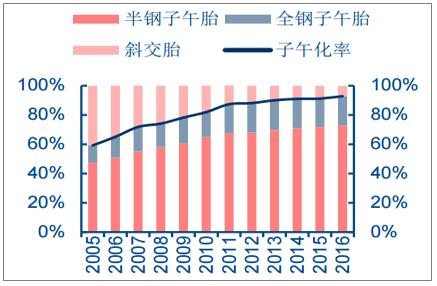

从总产量来看,2006年的2.75亿条增至2016年的6.11亿条,10年实现翻倍,年均复合增长率8.3%;

其中,子午胎年均复合增长率达到12.2%,斜交胎则为-7.5%,子午化率已从2006年的不足60%提升至2016年的近95%。

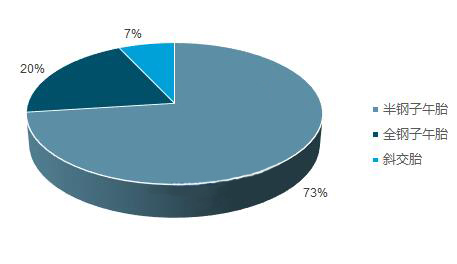

进一步来看,半钢胎增速高于全钢胎,尤其是近5年,半钢胎7.6%的年复合增速远高于全钢胎的5%。

2004-2016年国内轮胎结构变迁情况

2016 年国内各类型轮胎占比

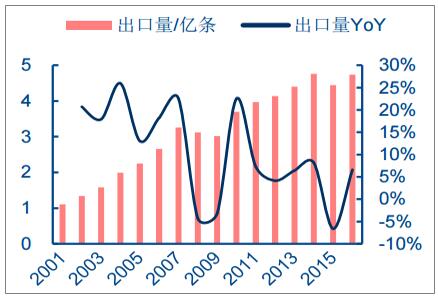

国内轮胎出口量情况

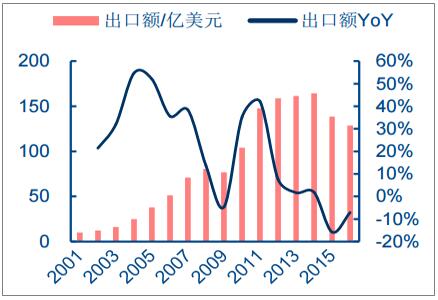

国内轮胎出口额情况

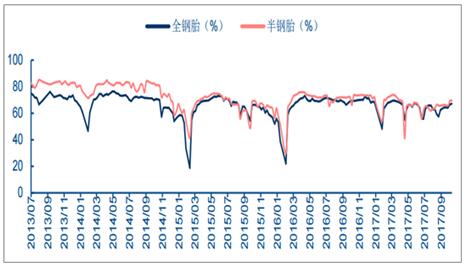

2013-2017年国内轮胎开工率情况

2006-2017 年国内轮胎新增产能统计

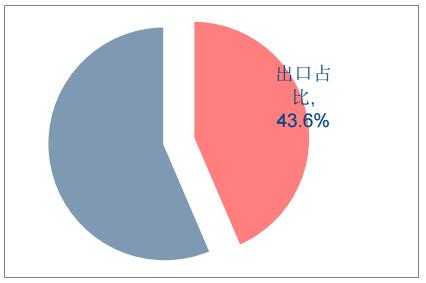

从数据可以看出,国内轮胎出口占比较高,约为43.6%,对出口依赖度很高。

2016年国内轮胎出口占比

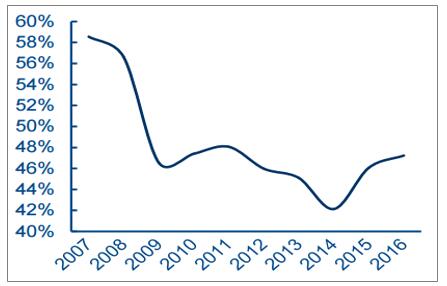

国内轮胎出口占比变化情况

版权声明

凡注明“来源:轮胎世界网”的文字、图片和视频作品,版权均属轮胎世界网所有,任何媒体、网站或个人未经书面授权不得转载、链接、转帖或以其他方式使用;已经书面授权的,在使用时必须注明“来源:轮胎世界网”。违反上述声明者,本网站将追究其相关法律责任。

有关版权事宜请联系:13071111139 邮箱:fenglh@tireworld.com.cn