天然胶2015年进口形势不乐观

2014年全球天然橡胶行业再次经历深幅度下跌的洗礼,天然橡胶价格持续暴跌引发了行业格局一系列变化,而中国作为全球最大的消费国在经济增速放缓,业内资金链紧张以及行业金融监管等一系列因素的影响下,进口增速大幅放缓。

第一部分:全球天然橡胶进出口的主要格局

天然橡胶主要的产地分布在亚洲、非洲和南美。亚洲地区占据总产量的93%,其中东南亚主要产胶国占据全球总产量的90%的产量。全球主要的产胶国有泰国、印尼、越南、中国、马来西亚和印度。

从主要的消费区域来看,亚太地区占据消费总量的70%,而中国在亚太地区的消费份额近一半,中国在整体的天然橡胶消费领域有着主导地位。

中国天然橡胶进口依赖度一直处在高位。2013年,中国天然橡胶产量85万吨左右,进口依赖度高达80%以上。

第二部分:中国天然橡胶总体进口情况

1. 2014年中国天然橡胶整体进口增速大幅放缓

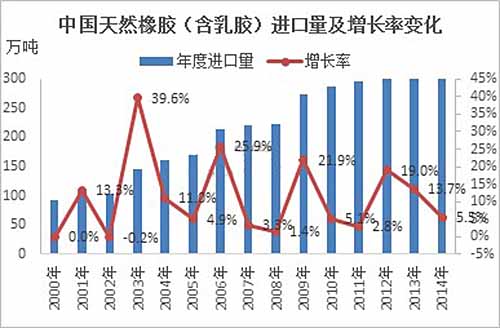

2014年,中国天然橡胶进口增速大幅放缓。数据显示2014年中国天然橡胶进口量421万吨,同比增长5.5%,而过去两年的增速分别在13.7%和19%。随着中国经济增速的放缓、行情低迷以及行业政策的影响,未来,天然橡胶进口很难再回到前期高速增长的势头,低速增长甚至下滑都非常有可能。

2. 2014年中国天然橡胶月度进口--两头高中间低

按月份来看,2014年中国天然橡胶进口增速呈现出了两头高、中间低的特点。尽管和传统进口季节性有较为一致的规律,但是两头特别高,中间特别低还是一大不同。

去年1、2月份的进口增速最高达到44.5%,两个月平均进口增速达40.3%;不过,随着胶价的快速下跌,以及银行对融资监管趋严的影响,进口增速随后进入低迷期,在4、5月份进入谷底,增速一度下滑12.8%。

另外,值得注意的是12月进口增速再度大涨至24%。12月进口量大增主要来自于复合胶的增长,由于复合胶标准调整,市场赌政策的情况下,12月进口了大量的复合胶,这在整体上推动12月进口数据大增。

第三部分:中国天然橡胶主要品种进口情况

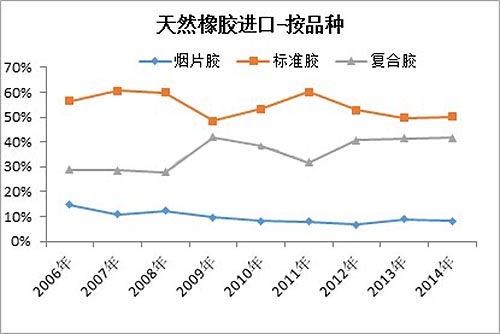

按照品种来看,2014年,中国天然橡胶进口量不同胶种的比例并未发生明显变化,复合胶12月份进口大增,使得复合胶占进口量的比例仍然保持在42%,而烟片小幅下滑至8%,标准胶维持在50%。

3.1 烟片进口情况分析

表1 2014年全年烟片进口量

|

产销国 |

进口量(吨) |

14年同比 |

13年同比 |

14年占比 |

13年占比 |

|

泰国 |

242319 |

-9.19% |

60.98% |

77.71% |

61.58% |

|

缅甸 |

24384 |

17.80% |

3.38% |

7.82% |

16.98% |

|

老挝 |

16055 |

0.75% |

149.60% |

5.15% |

17.65% |

|

越南 |

10722 |

101.80% |

-5.60% |

3.44% |

1.67% |

|

马来西亚 |

8687 |

256.90% |

76.88% |

2.79% |

1.10% |

|

印度尼西亚 |

6512 |

-5.85% |

-1.14% |

2.09% |

0.89% |

|

总计 |

311828 |

-4.41% |

56.70% |

100.00% |

100.00% |

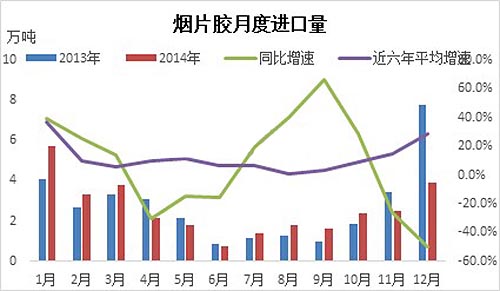

2014年,烟片胶进口量整体下降了4.41%,与2013年56.7%的高增速相比,反差较为明显。2014年,套利窗口并未有效打开,使得烟片胶成为唯一一个进口下滑的主要品种。

按照国别来看,进口自泰国的烟片胶在2014年占比进一步提升至77.71%,但是进口量却下滑9.2%,显示烟片市场整体进口形势的低迷。从月度增速来看,二季度和四季度是进口低迷期。

3.2 标准胶进口情况分析

表2 2014年全年标胶进口量

|

产销国 |

进口量(吨) |

14年同比 |

13年同比 |

14年占比 |

13年占比 |

|

泰国 |

999906 |

16.70% |

14.94% |

51.71% |

43.49% |

|

印度尼西亚 |

354916.7 |

-13.40% |

3.30% |

18.36% |

17.96% |

|

马来西亚 |

332943.1 |

8.77% |

7.12% |

17.22% |

17.20% |

|

越南 |

166462.8 |

-3.33% |

-2.62% |

8.61% |

10.99% |

|

老挝 |

19566.54 |

63.98% |

33.59% |

1.01% |

3.12% |

|

缅甸 |

18877.43 |

-18.80% |

61.14% |

0.98% |

5.53% |

|

柬埔寨 |

12268.9 |

-22% |

163.21% |

0.63% |

1.35% |

|

总计 |

1933552 |

6.71% |

9.82% |

100.00% |

100.00% |

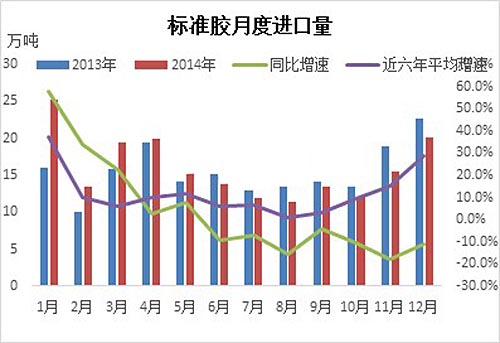

2014年,标准胶月度进口特点也较为鲜明。2014年月度进口增速曲线在四季度和六年平均增速曲线有所分化。

按国别来看,进口自泰国的标胶份额由过去的43.5%提升到了51.71%,印尼和马来变化不大。

从主要标胶出口国来看,2014年泰国进口增速16.7%,增速稍有较快,带动整体标胶进口增长6.71%。

3.3 复合胶进口情况

表3 2014年全年复合胶进口量

|

产销国 |

进口量(吨) |

14年同比 |

13年同比 |

14年占比 |

13年占比 |

|

泰国 |

760003.5 |

1.24% |

31.60% |

47.40% |

49.35% |

|

马来西亚 |

545270.8 |

6.78% |

5.22% |

34.01% |

34.11% |

|

印度尼西亚 |

119651.5 |

-27.48% |

31.21% |

7.46% |

9.85% |

|

越南 |

95745.07 |

367% |

-65.62% |

5.97% |

1.79% |

|

总计 |

1603499 |

5.56% |

19.60% |

100.00% |

100.00% |

2014年,复合胶的月度进口特点也较为鲜明。2014年月度进口增速曲线呈现出前低后高的走势,尤其是四季度进口增速增长明显。

去年上半年,受到融资监管趋严以及行情低迷等因素影响,复合胶进口量持续低位,青岛保税区复合胶库存一度下降至两万吨,但随着复合标准调整政策的出台,赌政策等因素造成了复合胶逆袭。全年进口量增速5.56%,但相对2013年的同比增速19.6%回落依然明显。

第四部分:进口企业情况分析

表4 下游企业进口比例

单位:万吨

|

品种 |

下游企业 |

贸易和其他类 |

|

标准胶 |

130 |

60 |

|

烟片胶 |

11 |

20 |

|

复合胶 |

77 |

83 |

|

合计 |

218 |

163 |

从企业进口情况来看,2014年下游企业直接进口量大约在218万吨左右,占进口总量的57%,分品种来看,烟片和复合胶贸易环节的比例相对较高。

第五部分:中国天然橡胶进口趋势展望

分析认为,国内产胶量相对有限,中国天然橡胶进口依赖度高的状况短期内很难改变,因此仍然需要大量的进口天然橡胶。尽管如此,未来进口形势受各种因素影响,依然不能再过度乐观。

1.轮胎行业深陷困境,不利于进口量增长。

轮胎行业直接进口天然胶比例较大,同时轮胎行业占据70%的消费量,轮胎行业的发展状况对天然胶进口影响较大。

2014年开始,轮胎行业遭遇了开工率下降,成品库存高企,利润率大幅下降,资金链紧张等萎靡表现,同时又有来自于美国的“双反”对中国轮胎出口形成打击,轮胎行业整体面临内外交困的局面。走出去,产品升级以及寻求新的市场开拓将是轮胎行业未来主旋律。

预计在中国经济增速放缓大背景下,下游行业低迷局面难以改变,从这个角度而言,不利于中国天然橡胶进口发展。

2.复合胶标准调整政策对中国进口将形成打击。

国家出台新复合胶标准,并将在2015年7月1日开始正式执行。

新标准实施后,预计复合胶将面临“生死劫”,国内复合胶用胶企业尽管会采购标准胶以及国产胶代替之前的复合胶,但是国内资源有限,实际刚需下仍然会大量进口标准胶,对进口而言,可能并不会产生过大的影响。

但复合胶融资胶的背景将发生改变,过去几年复合胶融资量逐渐增加,尽管没有具体数据显示融资胶的规模,但复合胶标准调整后对这部分融资需求将是巨大打击。

3.行情低迷,贸易商操盘积极性不高,影响进口。

经过持续的下跌行情,很多天然橡胶贸易商已经被清理出橡胶市场。根据不完全统计,2012年美金胶贸易商数据在700多家,2013年缩小到400多家,预计2014年贸易商数据仍将较大幅度下降。

业内人士也普遍认为,2015年,天然橡胶供需端依然处于弱势局面,熊市行情依然延续。市场悲观情绪浓厚,这样的行情下进口前景不能乐观。

版权声明

凡注明“来源:轮胎世界网”的文字、图片和视频作品,版权均属轮胎世界网所有,任何媒体、网站或个人未经书面授权不得转载、链接、转帖或以其他方式使用;已经书面授权的,在使用时必须注明“来源:轮胎世界网”。违反上述声明者,本网站将追究其相关法律责任。

有关版权事宜请联系:13071111139 邮箱:fenglh@tireworld.com.cn