轮胎企业如何做税收筹划?

随着经济发展和资本在国际间的流动,税收筹划现象层出不穷。

许多企业利用地区间税法差异或优惠政策的不同,对自身经营、交易及财务事项加以设计和规划,以达到减轻或者递延税负的目的。

但是,不当税务筹划往往伴随着巨大风险。

本文以××轮胎集团为例,就筹划带来的税负收益和税务风险进行探讨。

××轮胎集团(以下简称“××轮胎”)是国内一家著名的轮胎制造商。

经过几十年发展,××轮胎建立起集研发、制造和销售于一体的完整的产业链。

其在中国境内有三个主要运营实体。

一是××轮胎集团公司(以下简称“集团母公司”),该公司注册于上海,主要从事投资、管理和市场营销活动,并作为集团的控股母公司以及共享服务中心。

二是××轮胎制造公司(以下简称“××轮胎制造”),注册于江苏,主要从事大型轮胎制造和销售,拥有较为丰富的产品线且利润丰厚,企业所得税税率为25%。

三是××轮胎研究院,注册于北京,连续多年被认定为高新技术企业。其主要收入来自于对集团内关联企业收取特许权使用费以及技术服务费,享受企业所得税15%的优惠税率。

同时,为了进一步拓展国际市场,补充集团产品线,××轮胎2016年收购了德国A轮胎集团(以下简称“德国A轮胎”)。

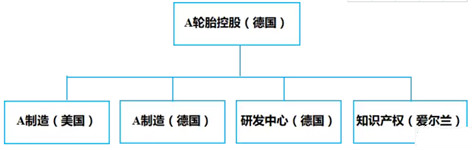

德国A轮胎主要运营实体见下图:

其中,爱尔兰知识产权公司成立于2010年,注册资本100万欧元,提供资金和专利的后期管理,有4名员工,分别负责公司的行政、财务、专利注册和法务。

企业的税务筹划方案及效果

企业聘请的外部税务顾问就公司架构和实际,进行了税务筹划。

(一)国内业务筹划方案

方案一

1.具体内容。××轮胎制造财务状况良好,利润可观,适用25%的企业所得税税率。

假设××轮胎研究院继续被认定为高新技术企业,可以享受企业所得税15%的优惠税率。

因其收入来源指向集团内关联企业,因此××轮胎制造可以通过提高每年特许权使用费以及技术服务费的支付比例,通过税率差进行税负转移,最终降低集团税负。

2.税务风险。支付高额特许权使用费以及技术服务费的行为,容易被税务机关界定为关联企业间不符合独立交易原则的定价行为。

根据有关规定,企业会面临被税务机关转让定价立案调查,进行纳税调整的风险。

3.建议。在支付高额特许权使用费及技术服务费前,事先和税务机关进行沟通。

如果符合申请预约定价安排条件,则可以向税务机关提出申请,提前确定以后3-5个年度的预约定价安排,或者双方签署成本分摊协议,层报国家税务总局备案,共同开发和受让该技术,以降低税务风险。

方案二:

1.具体内容。假设集团母公司利润较低,甚至亏损。

××轮胎制造可以改变企业的资本结构,向集团母公司进行大量借款,通过利息支出,降低企业利润,降低税负。

根据《中华人民共和国企业所得税法实施条例》第38条,非金融企业向非金融企业借款的利息支出,不超过按照金融企业同期同类贷款利率计算的数额的部分,准予扣除。

本例中,企业所得税税率均为25%,但集团母公司亏损额可以在连续5年内进行弥补,因此××轮胎集团可以用利息弥补经营出现的亏损,以达到降低集团整体税负的效果。

2.税务风险。向关联企业支付利息,容易被界定为超过关联债资比的行为。

根据有关规定,企业关联方利息支出税前扣除有严格的债资比例和满足条件,如果企业不满足规定条件或债资比例超过税法规定范围,可能会面临被税务机关根据《特别纳税调整实施办法(试行)》(国税发〔2009〕2号)中资本弱化管理的有关规定进行调整的风险。

3.建议。企业在遵循独立交易原则的同时,结合实际,根据税法有关规定适当调整借款金额。

若关联债资比例超标,要根据《特别纳税调整实施办法(试行)》(国税发〔2009〕2号)及《国家税务总局关于完善关联申报和同期资料管理有关事项的公告》(国家税务总局公告2016年第42号)的有关规定,准备、保存、提供同期资料,以证明借款行为符合税法规定,允许税前扣除利息。

方案三:

1.具体内容。一是假设××轮胎研究院无法继续享受企业所得税15%的优惠税率,但其利润水平较低,甚至亏损,那么××轮胎制造可以通过提高每年特许权使用费以及技术服务费的支付金额来降低本企业利润。

而研究院收到的特许权使用费和技术使用费,则可以弥补经营出现的亏损,这不仅不会增加反而可以降低总体税负。

二是若××轮胎研究院处于盈利状态,无法通过税率差异以及亏损盈利差异降低总体税负,在这种情况下,企业可以将技术转让给××轮胎制造,由××轮胎制造作为无形资产进行摊销。

根据《中华人民共和国企业所得税法实施条例》第90条规定,居民企业技术转让所得不超过500万元的部分,免征企业所得税;超过500万元的部分,减半征收企业所得税。

××轮胎研究院可享受这一优惠政策,将技术转让给××轮胎制造。

虽××轮胎研究院税负当年增加,但集团整体税负降低。

同时,××轮胎制造一次性买入研究院技术所有权在资金方面的困难,恰可以成为其向集团母公司借款的理由。

2.税务风险。××轮胎研究院会因技术转让造成转让当年的税负增加,影响研究院的偿债及营运等能力。

另外,××轮胎制造买入技术所有权,存在一定的资金压力,也会影响营运能力。

3.建议。企业要从实际出发,测算××轮胎研究院及××轮胎制造当年的税负情况,测算偿债以及营运等能力,考虑采用此方案是否会对企业的正常运转造成影响。

版权声明

凡注明“来源:轮胎世界网”的文字、图片和视频作品,版权均属轮胎世界网所有,任何媒体、网站或个人未经书面授权不得转载、链接、转帖或以其他方式使用;已经书面授权的,在使用时必须注明“来源:轮胎世界网”。违反上述声明者,本网站将追究其相关法律责任。

有关版权事宜请联系:13071111139 邮箱:fenglh@tireworld.com.cn